L’obbligo di versamento dell’acconto Iva in via anticipata entro il 27 dicembre di ogni anno è stato introdotto dall’art. 6 Legge n. 405 del 29/12/1990 (termine stabilito dall’art. 3 D.L. n. 477 del 26/11/1993, convertito dalla Legge n. 55 del 26/01/1994).

Il 27 dicembre scade il termine per il versamento dell’acconto IVA per il periodo d’imposta 2013. Per il calcolo dell’acconto, il contribuente potrà optare, secondo ciò che ritiene più conveniente, per il metodo storico, il metodo previsionale o il metodo analitico.

Entro lo stesso termine, però, si può anche versare l’eventuale IVA dichiarata per l’anno 2012 e non ancora versata, per non incorrere in sanzioni penali nel caso in cui l’importo non versato sia superiore a 50.000 euro.

SOGGETTI ESONERATI DALL’OBBLIGO DI VERSAMENTO DELL’ACCONTO IVA 2013

Per il versamento dell’acconto Iva devono necessariamente coesistere:

a) i requisiti soggettivi, cioè il soggetto passivo Iva o contribuente:

– doveva esistere nel 2012;

– deve risultare attivo nel 2013;

b) i requisiti oggettivi, cioè con riferimento al mese di dicembre (contribuenti mensili) o al quarto trimestre (contribuenti trimestrali):

– doveva sussistere una posizione debitoria di tributo per il 2012;

– deve risultare attiva una posizione debitoria d’imposta per il 2013;

Di conseguenza, la mancanza di anche una sola delle condizioni sopraindicate determina il venir meno dell’adempimento.

Alla luce di tali considerazioni, non devono versare l’acconto Iva:

– innanzitutto i contribuenti che hanno un acconto dovuto di importo inferiore a 103,29 Euro;

– i contribuenti che non esistevano nel 2012 oppure i contribuenti che esistevano nel 2012, ma non esistono nel corso del 2013 (hanno cessato l’attività prima del periodo per il quale è dovuto l’acconto e cioè prima di dicembre per i soggetti mensili o prima del 1° ottobre per i soggetti trimestrali);

– i contribuenti che erano in credito nel mese di dicembre 2012 (contribuenti mensili) o nel quarto trimestre 2012 (contribuenti trimestrali) oppure i contribuenti che erano debitori di tributo per i periodi predetti, ma che sono in credito nel mese di dicembre 2013 (Contribuenti mensili) o nel quarto trimestre 2013 (contribuenti trimestrali);

– i contribuenti che applicano i regimi agevolati delle nuove iniziative produttive. L’Agenzia delle Entrate, con Risoluzione 23 dicembre 2004 n. 157, ha chiarito che, per chi applica il regime agevolato delle nuove iniziative produttive, l’acconto IVA non è dovuto nemmeno nel primo anno di fuoriuscita dal regime agevolato (sia per decorrenza del triennio che per superamento dei ricavi);

– i contribuenti che nell’ultima liquidazione periodica dell’anno precedente hanno annotato un debito d’imposta non superiore a 117,36 euro, in quanto l’88% di detto ammontare risulta pari ad 103,28 euro e, quindi, di entità inferiore al minimo stabilito per l’effettuazione dell’acconto (103,29 euro);

– soggetti esercenti attività d’intrattenimento (art.74, comma 6, DPR n.633/72);

– produttori agricoli esonerati o in regime semplificato con versamento annuale dell’Iva.

METODI DI DETERMINAZIONE DELL’ACCONTO

I contribuenti tenuti al versamento dell’acconto hanno a disposizione metodi diversi per la determinazione dello stesso:

1) Metodo storico

2) Metodo previsionale

3) Metodo delle operazioni effettuate

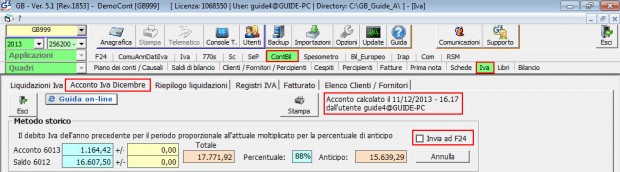

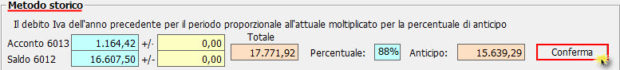

1) METODO STORICO

Il metodo storico è spesso preferibile data l’estrema semplicità di calcolo, che non richiede alcun tipo di valutazione da parte del contribuente. Utilizzando tale metodo l’acconto è pari all’88% dell’imposta dovuta nell’ultimo mese o trimestre dell’anno precedente (al lordo dell’acconto).

Casistiche di calcolo dell’acconto Iva nel software…

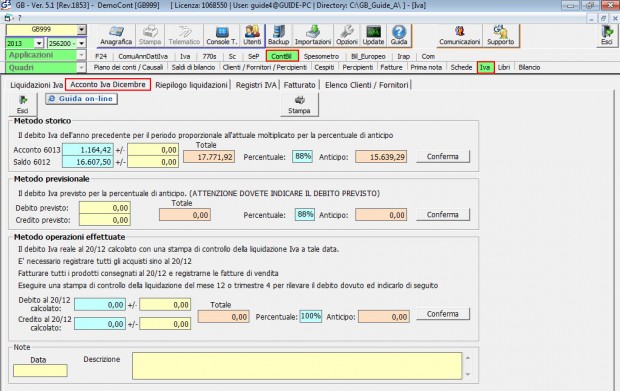

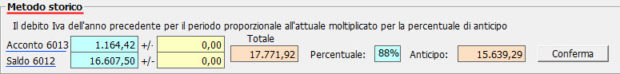

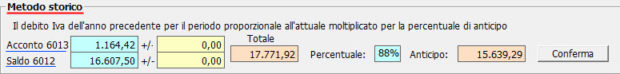

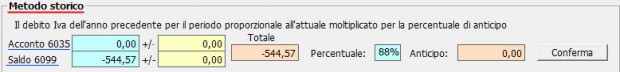

In Contabilità GB la gestione per il calcolo dell’acconto è posta nella “sezione” Iva dell’applicazione “ContBil”.

In base all’art. 15 comma 1 del D.L. 22/05/1993 n. 155, l’acconto dovuto è pari all’88% dell’importo a debito:

- della liquidazione Iva di dicembre dell’anno precedente per i contribuenti mensili;

- della liquidazione Iva del quarto trimestre dell’anno precedente per i contribuenti trimestrali speciali;

- della liquidazione Iva annuale dell’anno precedente (corrispondente all’importo risultante dalla Dichiarazione Iva) per i contribuenti trimestrali su opzione.

Funzionamento del calcolo nel software…

I dati che occorrono per il calcolo dell’acconto Iva di dicembre con il metodo storico sono riportati in automatico dal programma in base ai risultati della liquidazione dell’anno precedente. Dalla somma algebrica degli importi dell’acconto e del saldo dell’anno precedente si determina il “Totale”, inteso come versamento dovuto per l’ultimo mese o trimestre dell’anno precedente, su cui applicare la percentuale dell’88%.

N.B. Gli importi devono essere determinati al lordo dell’acconto Iva versato e per i trimestrali per opzione al netto degli interessi dell’1% dovuti a titolo d’interesse.

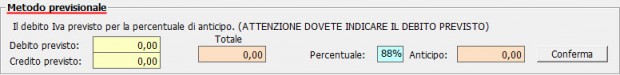

2) METODO PREVISIONALE

L’acconto è pari all’88% dell’importo che si presume, costituirà il debito d’imposta che si prevede di dover versare:

– per il mese di dicembre dell’anno in corso per i contribuenti mensili;

– per il quarto trimestre dell’anno in corso per i contribuenti trimestrali speciali;

– per la liquidazione Iva annuale dell’anno in corso per i contribuenti trimestrali per opzione.

Imputare nei rispettivi campi gialli il debito e il credito previsti per il mese di dicembre in caso di contribuenti mensili e dell’ultimo trimestre in caso di contribuenti trimestrali; dalla somma algebrica si determina l’importo dell’Iva che si prevede di dover versare, su cui è applicata la percentuale dell’88%.

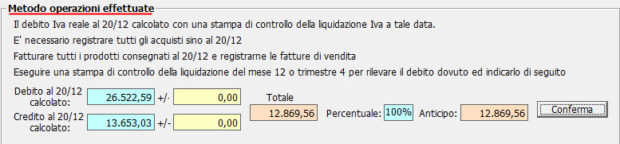

3) METODO DELLE OPERAZIONI EFFETTUATE

L’acconto dovuto è pari al 100% dell’importo risultante dalla liquidazione Iva:

– operazioni attive registrate o da registrare e operazioni passive registrate dall’01/12 al 20/12 per i contribuenti mensili;

– operazioni attive registrate o da registrare e operazioni passive registrate dall’ 01/10 al 20/12 per i contribuenti trimestrali.

Funzionamento del calcolo nel software…

In automatico sono riportati il debito e il credito fino alla data del 20/12 (per le operazioni che sono state registrate). Dalla somma algebrica tra importo a debito e importo a credito si determina l’acconto Iva dovuto.

NB. Il campo “input/variazione” può essere utilizzato per inserire (se non si è gestita la contabilità con il software) o forzare i dati riportati in automatico dal software.

NELLE CONTABILITA’ SEPARATE IL PROCEDIMENTO PER IL CALCOLO SARA’….

Nel modulo relativo all’attività principale, per effettuare il calcolo, l’utente deve selezionare il campo .

Non selezionandolo, l’utente avrà la visualizzazione dei soli dati relativi al modulo su cui è posto e non avrà la possibilità di confermare il tipo di calcolo.

Selezionando il check si visualizzano i dati riepilogativi dei vari moduli contabili e confermando il metodo di calcolo, si esegue l’invio del debito all’F24.

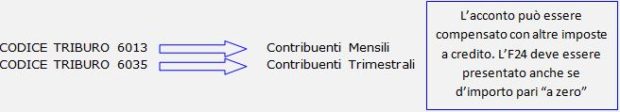

CALCOLO DELL’ACCONTO E INVIO DEL DEBITO ALL’F24

Dopo aver scelto tra i TRE metodo proposti quello “più conveniente”, l’utente dovrà cliccare per confermare il calcolo nel pulsante posto a fianco.

Selezionando , in automatico il debito verrà riportato in F24 per la produzione del modello (guida on-line guida on line 1.2 -Prenotazione e produzione Modello F24) e il versamento del debito.

CODICI PER IL VERSAMENTO

Per maggiori informazioni consultare la guida on line.

CB101 – FSA/40