Contabilità GB permette la gestione del calcolo ammortamento deducibile dal reddito d’impresa a partire dall’esercizio di entrata in funzione del bene. L’art.102 del TUIR fissa i criteri generali per il calcolo delle quote di ammortamento relative alle immobilizzazioni materiali.

La quota di ammortamento deducibile non può superare l’importo ottenuto dall’applicazione dei coefficienti previsti con apposito decreto del Ministro dell’economia e delle finanze sul costo del bene. Tali coefficienti variano col variare del settore produttivo dell’impresa e col variare della categoria di appartenenza del bene ammortizzabile.

Il procedimento di ammortamento è descritto nell’art. 2426 del Codice Civile, il quale prescrive anche la divisione tra immobilizzazioni materiali (es. Fabbricati, Computer e tutto ciò che risulta tangibile) e immateriali (es. Brevetti, costi pubblicitari).

Tra le immobilizzazioni materiali troviamo i beni strumentali, che solitamente sono denominati cespiti. Il loro costo è ripartito sulla base del numero di anni di utilità che il bene possiede.

Esempio:

Automezzo con coefficiente di ammortamento 20%: sarà ammortizzato in 5 anni.

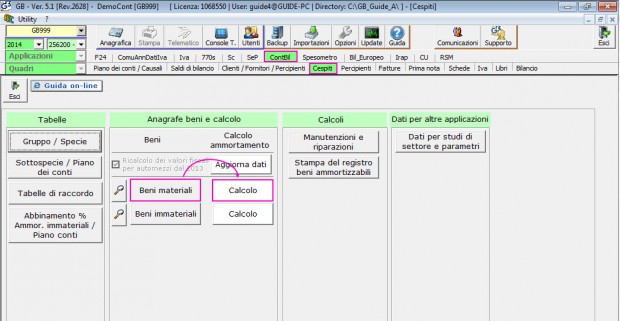

Contabilità GB prevede il calcolo degli ammortamenti materiali dalla gestione:

– CESPITI

– Pulsante “Calcolo” in corrispondenza del pulsante “Beni Materiali”

Accedendo al pulsante ![]() , l’ammortamento può essere eseguito:

, l’ammortamento può essere eseguito:

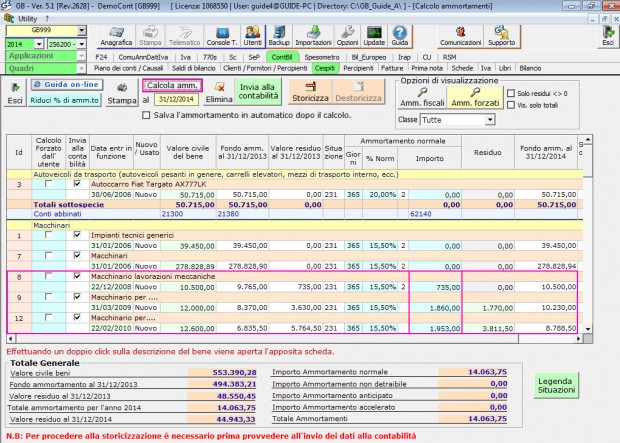

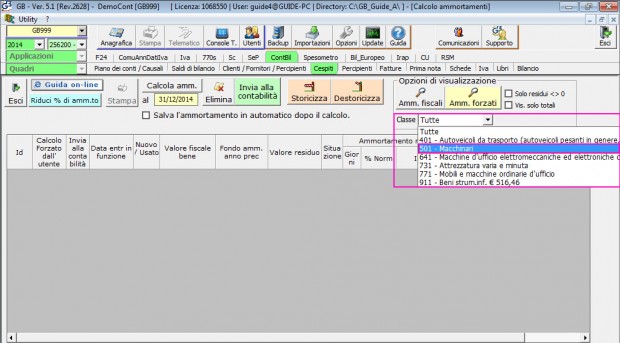

– in via GENERICA: cliccare nel pulsante . In automatico viene eseguito il calcolo ammortamento di tutti i beni non ancora totalmente ammortizzati:

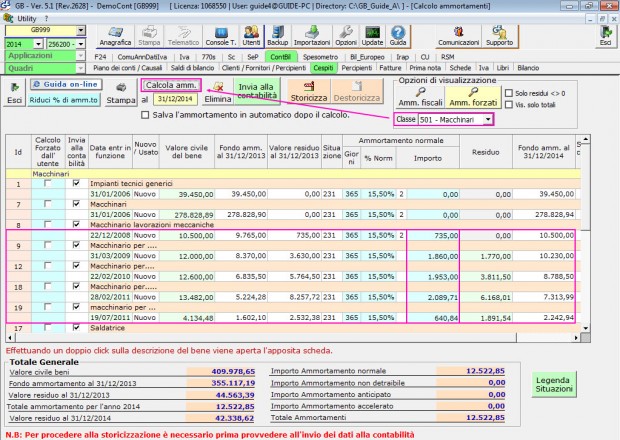

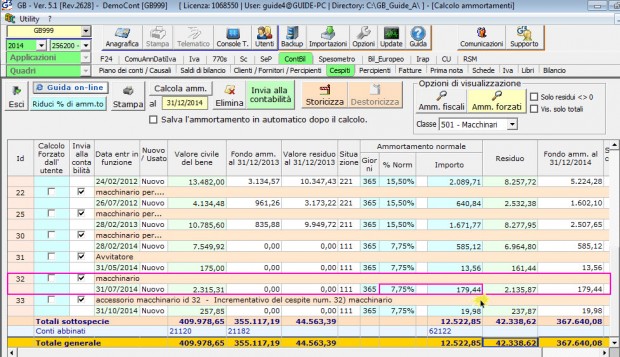

– per SINGOLA CLASSE: selezionare dal menù a discesa “Classe” la tipologia di beni interessata:

Cliccare poi nel pulsante “Calcola amm”: in automatico si ottiene il calcolo ammortamento per i soli beni della sottospecie selezionata.

Cliccare poi nel pulsante “Calcola amm”: in automatico si ottiene il calcolo ammortamento per i soli beni della sottospecie selezionata.

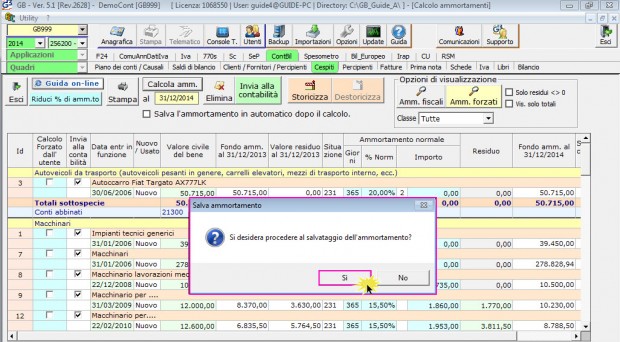

Il salvataggio del calcolo amm.to può avvenire automaticamente se è stato impostato il check su ![]() , oppure confermando il messaggio con “SI” ad ogni calcolo che si esegue.

, oppure confermando il messaggio con “SI” ad ogni calcolo che si esegue.

![]() Per salvare l’ammortamento definitivo è necessario effettuare il calcolo generale di tutti gli ammortamenti.

Per salvare l’ammortamento definitivo è necessario effettuare il calcolo generale di tutti gli ammortamenti.

Per i regimi contabili 1 e 31 – Impresa Ordinaria, 2 e 32 – Impresa Semplificata, la quota di ammortamento ordinario per il primo esercizio in cui il bene è ammortizzato è ridotta della metà come previsto dalla normativa.

![]() Il professionista non è obbligato ad applicare, nel primo anno di entrata in funzione del bene strumentale ammortizzabile, la relativa quota di ammortamento ridotta alla metà.

Il professionista non è obbligato ad applicare, nel primo anno di entrata in funzione del bene strumentale ammortizzabile, la relativa quota di ammortamento ridotta alla metà.

Infatti per espressa previsione normativa (art. 102, comma 2 TUIR) solo i soggetti esercenti attività di impresa, nel primo anno di entrata in funzione del bene strumentale, applicano la quota di ammortamento ridotta al 50%. Per i professionisti, invece, si rende applicabile l’art. 54 del TUIR, secondo cui sono deducibili le quote annuali di ammortamento stabilite, per categorie di beni omogenei, dall’apposito decreto ministeriale. Pertanto i professionisti, nel primo anno di ammortamento, possono calcolare sul bene strumentale il coefficiente fissato dal decreto, nella misura del 100%.

Acquisto macchinario nel 2014 per € 2.315,31, % amm.to 15,50%. La quota di amm.to annuale è di € 358,87. Essendo il primo anno di attività si riduce della metà: € 179,44.

Acquisto macchinario nel 2014 per € 2.315,31, % amm.to 15,50%. La quota di amm.to annuale è di € 358,87. Essendo il primo anno di attività si riduce della metà: € 179,44.

I valori presenti nella maschera calcolati dalla procedura sono civilistici, per visionare quelli fiscali è necessario salvare il calcolo ammortamento e cliccare nel pulsante ![]() in “Opzioni di visualizzazione”.

in “Opzioni di visualizzazione”.

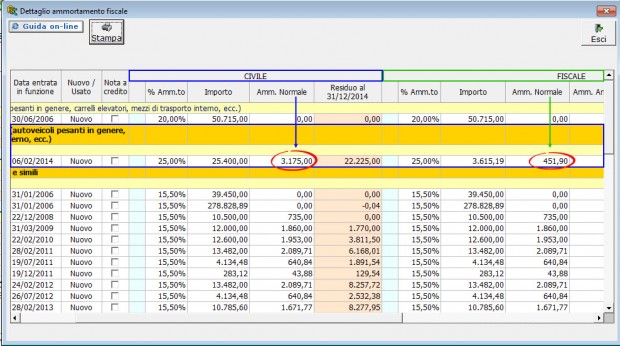

Acquisto auto nel 2014 per € 25.400,00, % amm.to 25,00% deducibile ai fini fiscali per il 20% su un importo massimo di € 18.075,99.

Acquisto auto nel 2014 per € 25.400,00, % amm.to 25,00% deducibile ai fini fiscali per il 20% su un importo massimo di € 18.075,99.

Per calcolare la quota amm.to occorre trovare l’importo deducibile dell’autovettura:

Importo deducibile = importo massimo deducibile * % deducibile/100 = 18.075,99 * 20 /100

Importo deducibile = 3.615,19

Quota amm.to 2014 = Importo deducibile * % amm.to / 100

Quota amm.to 2014 = 3.615,19 * 25/100 = 903,80

Essendo primo anno di entrata in funzione del bene, per le imprese la quota di amm.to calcolata viene ridotta del 50% come previsto da normativa.

Quindi il valore fiscale deducibile nel 2014 sarà: 903,80*50/100= 451,90

Effettuata la verifica dei valori calcolati, direttamente dalla gestione “CESPITI” è possibile inviare in prima nota la scrittura degli ammortamenti. E’ necessario differenziare la registrazione che viene eseguita per le imprese da quella dei professionisti.

REGISTRAZIONE QUOTE AMMORTAMENTI – IMPRESE

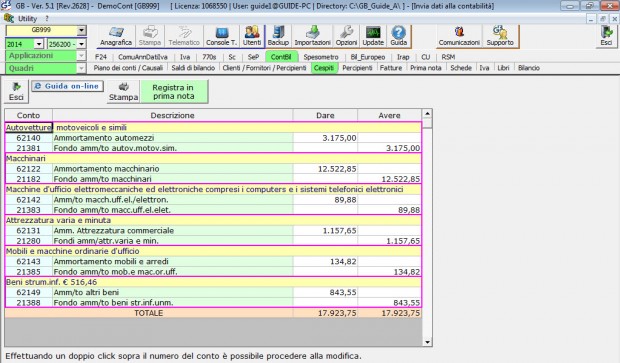

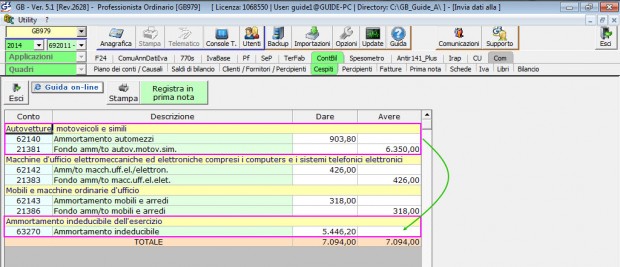

Dalla maschera del calcolo ammortamento, cliccando su ![]() , il software chiede se inviare automaticamente il calcolo in contabilità. Confermando, si accede alla maschera di riepilogo, dove per ogni sottospecie vi è il totale della quota di amm.to civile da contabilizzare e i conti per la registrazione.

, il software chiede se inviare automaticamente il calcolo in contabilità. Confermando, si accede alla maschera di riepilogo, dove per ogni sottospecie vi è il totale della quota di amm.to civile da contabilizzare e i conti per la registrazione.

![]() Le quote di ammortamento riportate nella maschera per la registrazione sono civilistiche. La parte deducibile e non deducibile è gestita nel prospetto “Riprese fiscali” in Bilancio oppure direttamente in Unico.

Le quote di ammortamento riportate nella maschera per la registrazione sono civilistiche. La parte deducibile e non deducibile è gestita nel prospetto “Riprese fiscali” in Bilancio oppure direttamente in Unico.

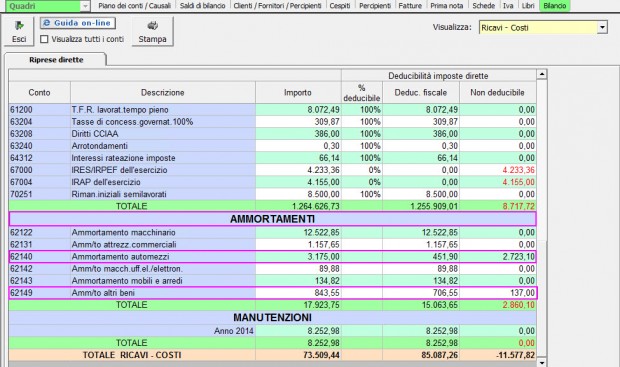

Per visualizzare la parte deducibile e non deducibile, dopo aver eseguito la prima nota accedere in:

| – Bilancio |

| – Prospetti fiscali |

– Pulsante  |

All’interno possiamo verificare i valori fiscali che in automatico confluiranno in Unico.

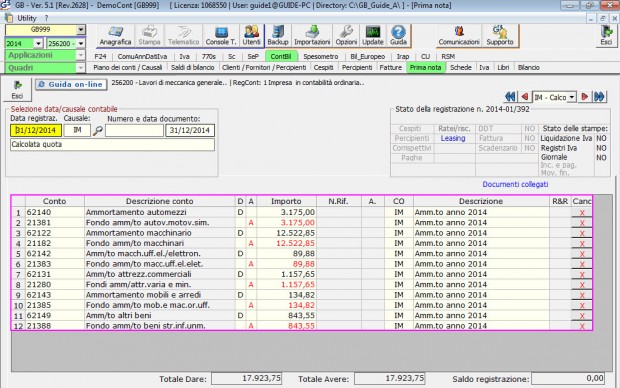

Per il conto di costo dell’amm.to dell’automezzo 62140 l’importo civile ammonta a 3.175,00, la parte deducibile che sarà ripresa in Unico € 451,90 e quella non deducibile € 2.723,10.

Lo stesso per il conto 62149, valore civile 843,55, amm.to fiscale deducibile 706,55 e quello non deducibile 137,00.

REGISTRAZIONE QUOTE AMMORTAMENTI PROFESSIONISTI

Per i professionisti, l’invio del calcolo ammortamento alla prima nota avviene con la stessa procedura delle imprese. La differenza sta nel riporto degli importi, in quanto direttamente nella registrazione viene gestita la parte deducibile da quella non deducibile. La parte deducibile è subito assoggettata al conto di costo e quella non deducibile al conto “Ammortamento indeducibile”.

Nell’esempio: autovettura al conto 21381 – Fondo amm.to autov.motov.sim. quota amm.to civile 6.350,00, la parte deducibile € 903,00 al conto 62140 – Ammortamento automezzi e la parte non deducibile al conto 63270 “Ammortamento indeducibile”.

Per eseguire la registrazione in entrambi i regimi contabili cliccare su  . In automatico viene prodotta la registrazione in data 31/12/2014. La data è modificabile dall’utente.

. In automatico viene prodotta la registrazione in data 31/12/2014. La data è modificabile dall’utente.

Le registrazione prodotta, per le imprese/professionisti in ordinaria è una prima nota NON Iva con causale contabile IM – Calcolata quota, invece per le imprese/professionisti in semplificata è una prima nota Iva inserita nel registro Iva degli acquisti. Per eseguire quest’ultima è necessario che né la liquidazione Iva dell’ultimo trimestre né i registri Iva siano stampati in definitiva.

Per ulteriori chiarimenti consultare la guida on-line 4.2.3 Calcolo ammortamento beni materiali.

CB101- FSA/30

[AddShare_Link]