Nel caso in cui un contribuente sia deceduto prima di poter fare l’invio della dichiarazione dei redditi, sarà un suo erede a dover adempiere all’ obbligo di presentazione utilizzando il Modello Unico PF.

In questo caso, per l’anno d’imposta oggetto della dichiarazione, non dovranno essere corrisposti gli eventuali acconti che emergono, in quanto tale obbligo necessita l’esistenza del soggetto al momento del versamento delle imposte.

Nel caso in cui la persona deceduta, nel periodo d’imposta precedente, aveva presentato il Modello 730 dal quale poi risultava un credito successivamente non rimborsato dal sostituto d’imposta, l’erede potrà far valere tale credito nella dichiarazione presentata per conto del deceduto.

In caso di decesso entro il periodo d’imposta (2014) o comunque entro il febbraio dell’anno successivo (2015) la dichiarazione deve essere presentata dagli eredi nei termini ordinari.

Per i soggetti deceduti successivamente, la dichiarazione deve essere presentata entro specifici termini, diversi in base alla modalità (cartacea o telematica) di presentazione della dichiarazione.

![]()

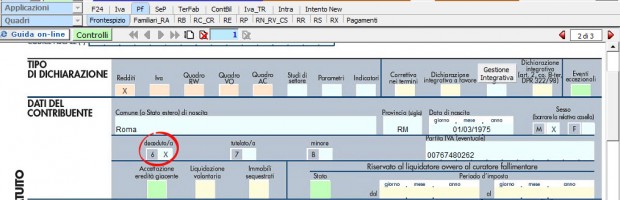

In questo caso nella Dichiarazione Unico Persone Fisiche va indicato:

Per il soggetto deceduto:

- Dati anagrafici

- Nella sezione “STATO CIVILE” va barrata la cesella “DECEDUTO/A”

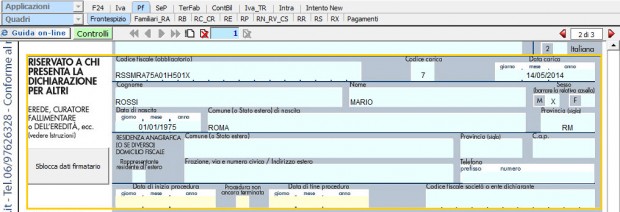

Per l’erede:

I dati dell’erede, compresa la sua residenza anagrafica da compilare solo se è residente all’estero, devono essere indicati nel frontespizio, nella sezione “RISERVATO A CHI PRESENTA LA DICHIARAZIONE PER ALTRI”. Inoltre nella stessa sezione devono essere indicati il “Codice carica” che in questo caso corrisponde a “7-Erede” e la “Data carica” corrispondente al giorno nel quale è avvenuto il decesso.

Acconti 2015:

In questo caso gli acconti 2015, Irpef, Addizionale comunale e Cedolare secca, non sono dovuti e pertanto non sono calcolati dal software.

![]()

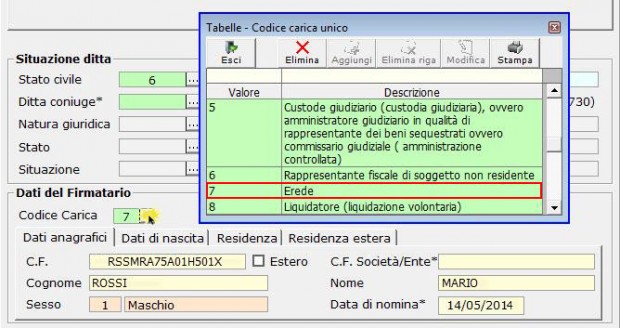

Per gestire un contribuente deceduto con il software GB è necessario posizionarsi nell’anagrafica del soggetto ed indicare:

- Lo STATO CIVILE, indicando nel apposito spazio il codice “6 DECEDUTO”

- I dati del “FIRMATARIO” che in questo caso corrisponderanno a quelli dell’EREDE del soggetto deceduto.

![]() In anagrafica, questi dati, devono essere indicati sia alla situazione “AL 31/12/2014” che nella situazione attuale “DAL 01/01/2015”.

In anagrafica, questi dati, devono essere indicati sia alla situazione “AL 31/12/2014” che nella situazione attuale “DAL 01/01/2015”.

A questo punto, compilata correttamente l’anagrafica del soggetto, il software riporta in automatico i dati all’interno del frontespizio della dichiarazione.

Quindi si avrà:

– nella sezione “DATI DEL CONTRIBUENTE” è riportato il check “DECEDUTO”,

– nella sezione “RISERVATO A CHI PRESENTA LA DICHIARAZIONE PER ALTRI”, sono riportati i dati del firmatario, nel nostro caso i dati dell’erede.

– nel quadro RN, rigo RN62 – Acconto dovuto, nel quale deve essere indicato, se dovuto, l’ammontare dell’acconto Irpef per l’anno 2015, nel caso di soggetto Deceduto il software non calcola e quindi non riporta gli acconti in quanto non dovuti.

– nel quadro RV, rigo RV17 – Acconto addizionale comunale all’IRPEF per il 2015, il software, nel caso di soggetto Deceduto, non calcola e non riporta l’ammontare degli acconti.

[AddShare_Link]