Diversi clienti del mio studio sono rientrati nel regime forfetario, introdotto dalla Legge di Stabilità 2015. Tali soggetti non hanno l’obbligo di tenuta delle scritture contabili, anche se sono costretto a registrare per tenere sempre sotto controllo ricavi, costi del personale e valore dei beni strumentali, al fine della permanenza nel regime.

La tassazione di questo regime avviene applicando una percentuale di forfettizzazione, stabilita dalla legge, ai ricavi incassati, senza tenere conto dei costi sostenuti. E’ quindi un regime la cui tassazione del reddito avviene secondo il principio di “cassa”. Come devo gestire la contabilità in GB, al fine di sfruttare al massimo l’integrazione tra modulo contabile e dichiarativo?

Come avviene per i regimi contabili dei professionisti, anche per i forfettari la situazione per cassa è creata in automatico in base alle registrazioni contabili effettuate.

![]()

In Contabilità GB registriamo una fattura di vendita e il relativo pagamento.

Fattura di vendita del cliente Bianchi Mario per euro 162,50.

![]() La causale Iva da utilizzare per le fatture di vendita dei forfetari è “M02 – Art.1, commi 54-89, L.190/14 (Forfetari)” che non calcola l’imposta in quanto tali contribuenti non possono esercitare il diritto di rivalsa.

La causale Iva da utilizzare per le fatture di vendita dei forfetari è “M02 – Art.1, commi 54-89, L.190/14 (Forfetari)” che non calcola l’imposta in quanto tali contribuenti non possono esercitare il diritto di rivalsa.

I forfetari non applicano l’Iva sulle operazioni attive e non possono detrarre l’Iva sugli acquisti.

Fanno eccezione le seguenti operazioni per le quali sono debitori d’imposta:

- prestazioni di servizi ex-articolo 7-ter Dpr 633/72 ricevute da soggetti non residenti

- acquisti intracomunitari per un importo superiore a euro 10.000 effettuati nell’esercizio precedente

- operazioni che prevedono il meccanismo del reverse charge.

Registrazione dell’incasso

Per il regime forfetario è possibile procedere all’incasso/pagamento del documento in 3 modi:

- Registrazione della classica prima nota di chiusura della partita

- Indicazione della data di pagamento in “Elenco prima nota”

- Tramite la gestione delle partite

Entrambi i modi garantiscono il riporto dei dati per cassa nel prospetto fiscale.

1. Registrazione della classica prima nota di chiusura della partita

In “Elenco prima nota” cliccare il pulsante “Riscuoti”.

In automatico il software produce la prima nota d’incasso.

2. Indicazione della data di pagamento in “Elenco prima nota”

In corrispondenza della fattura, in “elenco prima nota”, indicare la data di pagamento nella colonna “Data pag.”.

In questo modo la partita è considerata “chiusa” come se avessimo registrato una prima nota.

3. Tramite la gestione delle partite

In elenco prima nota, accede alla gestione della partite dall’apposito pulsante. Nel menù così aperto selezionare l’opzione desiderata, nel nostro caso “Partite aperte clienti”.

Dalla maschera “gestione partite” selezionare la fattura da incassare e cliccare il pulsante “registra in prima nota”.

In automatico il GB appone la data di incasso in elenco prima nota così come abbiamo fatto manualmente nella procedura descritta nel punto 2.

![]() Questa procedura risulta particolarmente indicata quando le fattura da incassare/pagare sono più di una: infatti possiamo selezionarle tutte e chiuderle attraverso il pulsante “Chiusura di tute le partite aperte anno corrente” con una sola operazione.

Questa procedura risulta particolarmente indicata quando le fattura da incassare/pagare sono più di una: infatti possiamo selezionarle tutte e chiuderle attraverso il pulsante “Chiusura di tute le partite aperte anno corrente” con una sola operazione.

Se invece vogliamo produrre una prima nota di chiusura “multipla” dobbiamo semplicemente selezionare le registrazioni come indicato nell’immagine sopra e cliccare il pulsante “Registra in prima nota”. Così facendo dobbiamo preliminarmente indicare, nella mascherina che si apre al click nel pulsante, data registrazione, causale contabile ed eventualmente data documento.

Il programma ci apre direttamente la prima nota di chiusura e ci chiede di indicare il conto di incasso.

Nell’immagine seguente possiamo vedere la prima nota pronta per il salvataggio.

Prospetto fiscale

Il prospetto fiscale dei forfetari è posizionato in:

- Contabilità

- Bilancio

- Sezione “Prospetti fiscali”

- Pulsante “Forfetario”

Come possiamo vedere nell’immagine che segue, la nostra fattura è considerata nel prospetto come “incassata”. Infatti l’importo è presente in corrispondenza della colonna “Importo per cassa”.

![]() E se il contribuente è un commerciante al minuto, cosa devo fare nella gestione dei corrispettivi per far risultare gli importi “incassati”?

E se il contribuente è un commerciante al minuto, cosa devo fare nella gestione dei corrispettivi per far risultare gli importi “incassati”?

Una volta impostata la colonna, indicando la causale Iva M02, come abbiamo fatto in prima nota si devono registrare gli importi normalmente;

Dal menù che si apre cliccando il pulsante “Produci prima nota”, impostare l’opzione “Cassa”, nella sezione “Scegli i conti di incasso” e produrre la prima nota come di consueto.

Così facendo nel prospetto fiscale i ricavi registrati dalla gestione dei corrispettivi sono considerati tutti incassati.

![]() Il prospetto fiscale dei forfetari ti permette di tenere sempre sotto controllo i limiti per la permanenza nel regime in corso d’anno con la gestione “Verifica limiti”.

Il prospetto fiscale dei forfetari ti permette di tenere sempre sotto controllo i limiti per la permanenza nel regime in corso d’anno con la gestione “Verifica limiti”.

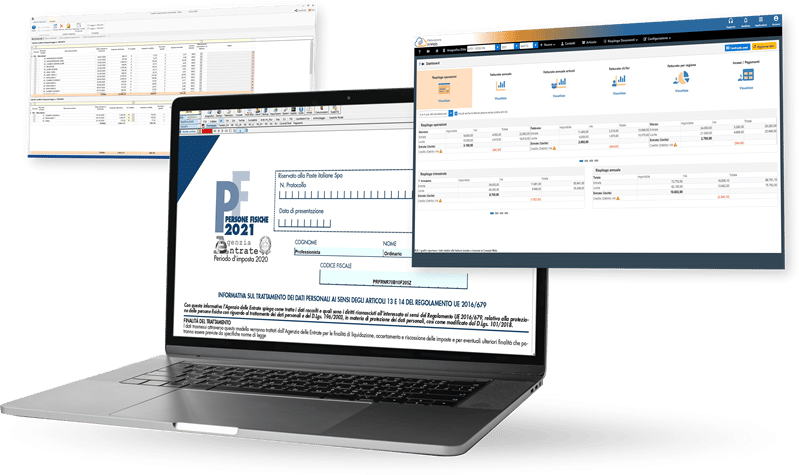

Inoltre da “Dati per quadro LM/RS” è possibile avere un’anteprima di quello che sarà il quadro del modello Unico Persone Fisiche.

CB101 – RIV/45