Con il provvedimento del 31 gennaio 2017 dell’Agenzia delle Entrate ha approvato il Modello di Dichiarazione Enti Non Commerciali 2017 anno imposta 2016, nonché le relative istruzioni.

Eseguendo l’update del software da oggi gli utenti avranno disponibili tutti i quadri dell’applicazione Redditi Enti Non Commerciali 2017.

Come sappiamo, il modello Redditi Enti non commerciali deve essere presentato da tutti quei soggetti che non hanno come oggetto principale lo svolgimento di attività di natura commerciale.

Vediamo ora insieme quali sono le principali novità di questo dichiarativo a seguito delle modifiche normative fiscali avvenute.

Frontespizio

- Nel riquadro “Tipo di dichiarazione”:

- sono state eliminate le caselle “Redditi” e “Iva” in quanto la dichiarazione IVA non può essere presentata in forma unificata con la dichiarazione dei redditi (art. 1, comma 641, della legge 23 dicembre 2014, n. 190);

- è stata eliminata la casella “Dichiarazione integrativa a favore”. Il termine per la presentazione della dichiarazione integrativa “a favore” è stato equiparato a quello previsto per la presentazione della dichiarazione integrativa “a sfavore” (termine stabilito dall’art. 43 del D.P.R. n. 600 del 1973, a seguito delle modifiche apportate all’art. 2 del D.P.R. n. 322 del 1998 dall’art. 5 del decreto-legge 22 ottobre 2016, n. 193, convertito, con modificazioni, dalla legge 1 dicembre 2016, n. 225).

- Nel riquadro “Visto di conformità” è stata eliminata la casella “Visto di conformità rilasciato ai sensi dell’art. 35 del D.lgs. n. 241/1997 relativo a Redditi/IVA”; anche tale modifica è intervenuta poiché la dichiarazione IVA non può essere presentata in forma unificata con la dichiarazione dei redditi.

Quadro RF

- Tra le variazioni in aumento è stato eliminato il rigo RF29. Non sono più indicate le spese e gli altri componenti negativi derivanti da operazioni intercorse con imprese residenti ovvero localizzate in Stati o territori aventi regimi fiscali privilegiati ovvero derivanti da prestazioni di servizi rese da professionisti domiciliati nei medesimi Stati o territori, a seguito della abrogazione dei commi da 10 a 12-bis dell’art. 110 del TUIR (art. 1, comma 142, della legge 28 dicembre 2015, n. 208).

- Tra le “Altre variazioni in aumento”, rigo RF31, è stato eliminato il codice 2 col quale veniva esposto l’ammontare dell’incentivo fiscale da recuperare a tassazione derivante dall’applicazione del comma 3- bis dell’art. 5 del decreto-legge 1° luglio 2009, n. 78, convertito, con modificazioni, dalla legge 3 agosto 2009, n. 102, (c.d. Tremonti-ter).

- Tra le variazioni in diminuzione, rigo RF50, al fine di consentire l’accesso al beneficio “Patent box” fin dal periodo d’imposta in cui è presentata l’istanza di ruling, è stata prevista l’indicazione della quota di reddito agevolabile relativa ai periodi di imposta compresi tra la data di presentazione della medesima istanza e la data di sottoscrizione dell’accordo (art. 4, comma 4, del d.m. 30 luglio 2015).

- Tra le variazioni in diminuzione è stato eliminato il rigo RF52. Non sono più indicate le spese e gli altri componenti negativi, derivanti da operazioni intercorse con imprese residenti ovvero localizzate in Stati o territori aventi regimi fiscali privilegiati ovvero derivanti da prestazioni di servizi rese da professionisti domiciliati nei medesimi Stati o territori, per la quota deducibile a seguito dell’abrogazione dei commi da 10 a 12-bis dell’art. 110 del TUIR.

- Tra le “Altre variazioni in diminuzione”, rigo RF55, sono stati previsti: il codice 47, per indicare la variazione fiscale conseguente all’applicazione del comma 7 dell’art. 110 del TUIR alle transazioni intercorse tra l’impresa residente e le proprie stabili organizzazioni all’estero (nonché tra queste ultime e le altre imprese del medesimo gruppo) per le quali e stata esercitata l’opzione per l’esenzione degli utili e delle perdite ai sensi dell’art. 168-ter del TUIR; il codice 55, per evidenziare il maggior valore delle quote di ammortamento e dei canoni di locazione finanziaria relativo agli investimenti in beni materiali strumentali nuovi (modello «Industria 4.0», “iper-ammortamento”, art. 1, comma 9, della legge 11 dicembre 2016, n. 232); il codice 56, per indicare il maggior valore delle quote di ammortamento e dei canoni di locazione finanziaria relativi al costo di acquisizione dei beni immateriali strumentali (art. 1, comma 10, della legge 11 dicembre 2016, n. 232).

Quadro RG

- Tra i componenti negativi è stato eliminato il rigo RG21, relativo alle spese e agli altri componenti negativi derivanti da operazioni intercorse con imprese residenti ovvero localizzate in Stati o territori aventi regimi fiscali privilegiati ovvero derivanti da prestazioni di servizi rese da professionisti domiciliati nei medesimi Stati o territori, deducibili ai sensi degli abrogati commi 10 e 11 dell’art. 110 del TUIR.

- Tra gli “Altri componenti negativi”, rigo RG22, sono stati previsti i seguenti codici: il codice 28, per indicare il maggior valore delle quote di ammortamento e dei canoni di locazione finanziaria relativo agli investimenti in beni materiali strumentali nuovi, che favoriscano processi di trasformazione tecnologica e digitale secondo il modello «Industria 4.0», compresi nell’elenco di cui all’allegato A, annesso alla legge 11 dicembre 2016, n. 232 (legge di bilancio 2017), effettuati entro il 31 dicembre 2017, ovvero entro il 30 giugno 2018 a condizione che entro la data del 31 dicembre 2017 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione (c.d. iper ammortamento); il codice 29, per indicare il maggior valore delle quote di ammortamento e dei canoni di locazione finanziaria relativi al costo di acquisizione dei beni immateriali strumentali compresi nell’elenco di cui all’allegato B, annesso alla citata legge n. 232 del 2016, per gli investimenti effettuati nel medesimo periodo di cui al codice 28; per tali beni i limiti di deducibilità sono maggiorati del 40 per cento.

- Tra i componenti negativi, rigo RG23, è stata inserita una colonna dove indicare, al fine di consentire l’accesso al beneficio “Patent box” fin dal periodo d’imposta in cui è presentata l’istanza di ruling, la quota di reddito agevolabile relativa ai periodi di imposta compresi tra la data di presentazione della medesima istanza e la data di sottoscrizione dell’accordo (art. 4, comma 4, del d.m. 30 luglio 2015).

Quadro RN

- Nel rigo RN13, è stata prevista, altresì, l’indicazione degli importi delle erogazioni liberali, delle donazioni e degli altri atti a titolo gratuito effettuati dai privati nei confronti di trust ovvero dei fondi speciali. A tali liberalità si applicano le agevolazioni di cui all’art. 14, comma 1, del decreto-legge 14 marzo 2005, n. 35, convertito, con modificazioni, dalla legge 14 maggio 2005, n. 80, e i limiti ivi indicati sono elevati, rispettivamente, al 20 per cento del reddito complessivo dichiarato e a 100.000 euro.

- Nel rigo RN25, è stato inserito un nuovo campo per indicare il credito d’imposta (c.d. “School bonus”) relativo alle erogazioni liberali in denaro destinate agli investimenti in favore di tutti gli istituti del sistema nazionale di istruzione, per la realizzazione di nuove strutture scolastiche, la manutenzione e il potenziamento di quelle esistenti e per il sostegno a interventi che migliorino l’occupabilità degli studenti (art. 1, commi da 145 a 150, della legge 13 luglio 2015, n. 107).

Quadro RS

- È stato eliminato il prospetto “Errori contabili” a seguito delle modifiche apportate dall’art. 5 del decreto legge n. 193 del 2016 all’art. 2 del D.P.R. n. 322 del 1998, con le quali sono stati ampliati i termini entro cui il contribuente può presentare la dichiarazione integrativa in proprio favore.

- Nel prospetto relativo alle “Spese di riqualificazione energetica”, è stata prevista la proroga fino al 31 dicembre 2017 dell’agevolazione fiscale che consente di detrarre dall’imposta lorda il 65 per cento delle spese relative ad interventi di riqualificazione energetica degli edifici.

- Nel prospetto relativo alle “Spese per interventi su edifici ricadenti nelle zone sismiche” è stata prevista la proroga dell’agevolazione per gli interventi effettuati a decorrere dal 1° gennaio 2017 (art. 1, commi 2 e 3 della legge 11 dicembre 2016, n. 232 – legge di bilancio 2017), prevedendo che, per le spese sostenute dal 1° gennaio 2017 e fino al 31 dicembre 2021, le cui procedure autorizzatorie sono iniziate dopo la data di entrata in vigore della citata legge n. 232 del 2016, spetta una detrazione dall’imposta lorda nella misura del 50 per cento, ripartita in cinque quote annuali di pari importo nell’anno di sostenimento delle spese e in quelli successivi. Qualora dalla realizzazione dei precedenti interventi derivi una riduzione del rischio sismico che determini il passaggio ad una classe di rischio inferiore, la detrazione spetta nella misura del 70 per cento della spesa sostenuta o del 75 per cento, se gli interventi sono realizzati sulle parti comuni di edifici condominiali. Qualora invece dalla realizzazione dei precedenti interventi derivi una riduzione del rischio sismico che determini il passaggio a due classi di rischio inferiori, la detrazione spetta nella misura dell’80 per cento della spesa sostenuta o dell’85 per cento, se gli interventi sono realizzati sulle parti comuni di edifici condominiali.

Modalità di presentazione

La dichiarazione Redditi Enti Non Commerciali deve essere presentata in via telematica, direttamente dal soggetto oppure tramite intermediari abilitati, tramite i servizi dell’Agenzia delle Entrate.

Termine di prestazione

Il modello, salvo proroghe, deve essere presentato entro il 30 settembre 2017.

REDDITI ENTI NON COMMERCIALI 2017

Da oggi è disponibile l’applicazione “Enti Non Commerciali 2017”. Il rilascio dell’applicazione è completa, infatti con l’aggiornamento di oggi sono disponibili tutti i quadri relativi al modello.

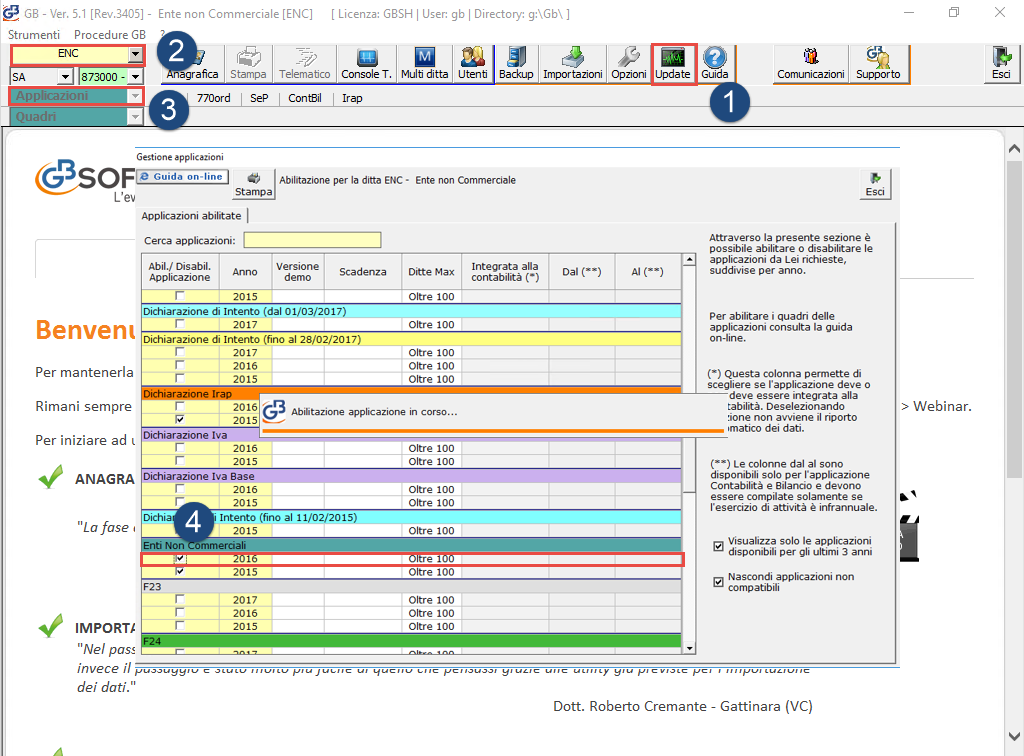

Ricordiamo i passaggi per l’abilitazione:

-

- seguire l’update del software

;

; - Posizionarsi nella ditta nella quale abilitare l’applicazione;

- Aprire la maschera “Applicazioni”;

- Selezionare l’anno “2016” per l’applicazione “Enti Non Commerciali”.

- seguire l’update del software

DB131 – GC/3