L’art.1, commi da 54 a 89 della Legge di Stabilità 2015, ha introdotto il regime forfetario destinato a persone fisiche esercenti attività d’impresa, impresa familiare o di lavoro autonomo.

Con l’aggiornamento di oggi ![]() GBsoftware mette a disposizione degli utenti:

GBsoftware mette a disposizione degli utenti:

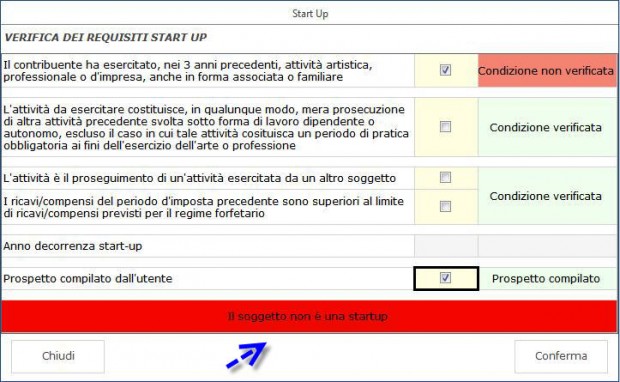

- la maschera di verifica per le “Start-Up

- il “Prospetto Fiscale” per i contribuenti forfetari,

- la gestione per la verifica del superamento di ricavi e delle spese per il personale dipendente.

Si ricorda che per adottare tale regime il contribuente deve verificare il rispetto dei requisiti per l’accesso controllando i dati dell’anno che precede quello in cui si vuole adottare il regime. Inoltre, nell’anno in cui si vuole applicare il regime si deve controllare di non rientrare in una delle cause di esclusione.

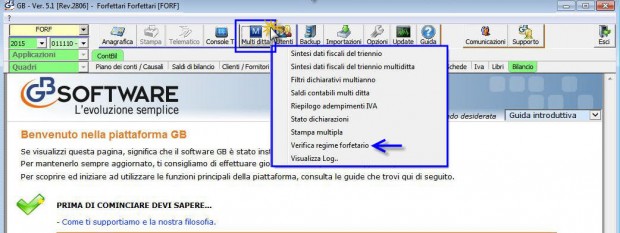

La verifica dei requisiti di accesso per l’anno 2015 al regime forfetario è disponibile, all’interno del nostro software, nella gestione “Multiditta” > Verifica requisiti forfetario.

Per il funzionamento di tale gestione consultare la guida on-line relativa.

Il disegno di legge di stabilità 2016 prevede l’innalzamento dei limiti dei ricavi per l’accesso al regime e la modifica di alcuni dei requisiti da verificare; GBsoftware ha adeguato il prospetto di verifica dei requisiti per l’anno 2016 in base a quanto indicato nel Ddl e lo renderà disponibile non appena le modifiche previste saranno approvate.

![]() Prospetto Fiscale

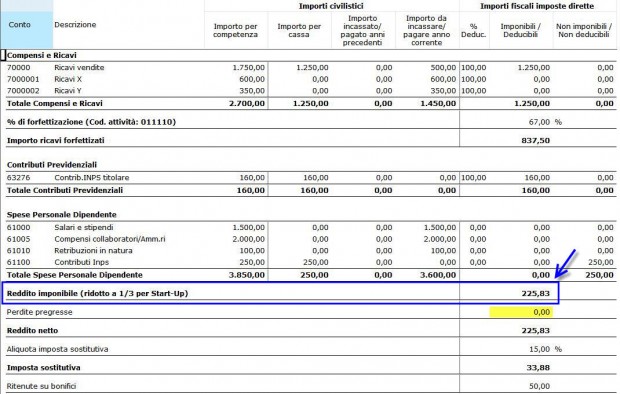

Prospetto Fiscale

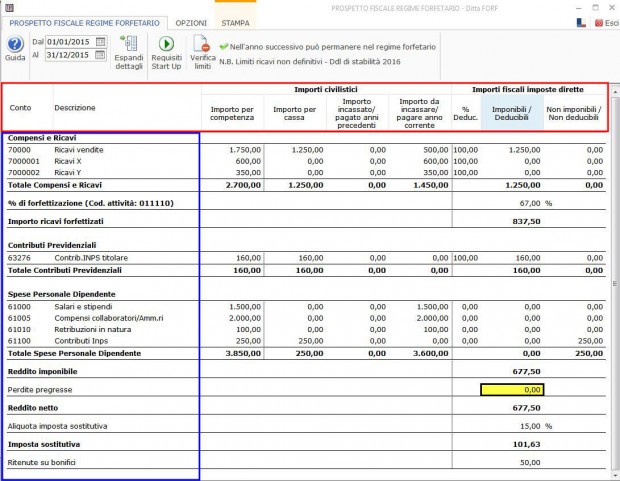

Il prospetto fiscale permette di visualizzare, in corso d’anno, la situazione del contribuente riepilogando gli importi dei conti in base al principio di cassa e visualizzando i valori fiscali per la determinazione della base di calcolo dell’imposta sostitutiva.

Il “Prospetto Fiscale – Forfetario” è posto in:

![]() Contabilità

Contabilità

![]() Bilancio

Bilancio

![]() Sezione “Prospetto Fiscale”

Sezione “Prospetto Fiscale”

![]() Pulsante “Forfetario”

Pulsante “Forfetario”

Il prospetto fiscale per i contribuenti forfetari è stato predisposto con la stessa struttura del prospetto fiscale dei professionisti, rilasciato da GBsoftware con l’aggiornamento della contabilità dei professionisti di aprile 2015.

Analizzando il prospetto per “riga” troviamo indicati:

![]() Compensi e ricavi

Compensi e ricavi

![]() Sezione di determinazione dei ricavi forfettizzati

Sezione di determinazione dei ricavi forfettizzati

![]() Contributi previdenziali

Contributi previdenziali

![]() Spese per il personale dipendente

Spese per il personale dipendente

![]() Determinazione base imponibile e imposta sostitutiva

Determinazione base imponibile e imposta sostitutiva

Analizzando il prospetto per “colonna” troviamo indicati:

![]() Dati dei conti

Dati dei conti

![]() Importi civilistici

Importi civilistici

![]() Importi fiscali

Importi fiscali

I dati sono riportati nel prospetto in base a quanto indicato nel piano dei conti, nella sezione “Forfetari – Gestione abbinamento conti”.

NB. I raccordi dei conti GBsoftware non possono essere modificati, pertanto questa sezione è abilitata solo per i conti creati dall’utente.

![]() Start-up: calcolo imposta sostitutiva

Start-up: calcolo imposta sostitutiva

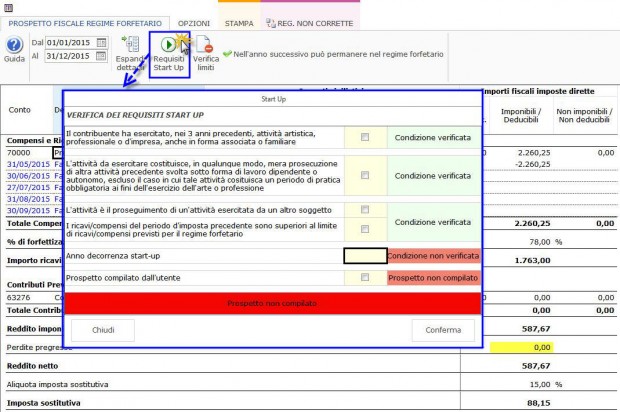

I contribuenti che hanno i requisiti per essere “Start-up”, per l’anno 2015, hanno delle agevolazioni ulteriori per il calcolo dell’imposta sostitutiva, che è applicata nella misura del 15% sul reddito imponibile ridotto ad 1/3.

Nel prospetto fiscale sono presenti due ulteriori gestioni che permettono di:

- Verificare i requisiti per essere “Start-up”

- Verificare i limiti dei ricavi e delle spese per il personale dipendente, che comporterebbero l’uscita dal regime.

![]() Requisiti Start-Up

Requisiti Start-Up

La maschera “Start-up” deve essere compilata ai fini della determinazione del reddito da assoggettare a imposta sostitutiva.

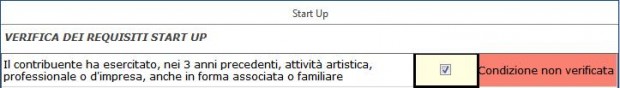

La compilazione della maschera è semplice: basta apporre un check in corrispondenza dell’eventuale casistica in cui rientra il contribuente.

Una volta compilato il prospetto è necessario confermare quanto inserito apponendo un check in corrispondenza della riga:

A questo punto il software restituisce il risultato della verifica:

Qualora il contribuente avesse i requisiti per essere considerato “start-up” è necessario compilare la riga “Anno decorrenza start-up”.

![]() La compilazione di questo prospetto è indispensabile per il calcolo dell’imposta sostitutiva, che è agevolata per questo tipo di soggetti: pertanto alla prima apertura è richiesta la compilazione obbligatoria, che se non eseguita inibisce l’apertura del prospetto fiscale.

La compilazione di questo prospetto è indispensabile per il calcolo dell’imposta sostitutiva, che è agevolata per questo tipo di soggetti: pertanto alla prima apertura è richiesta la compilazione obbligatoria, che se non eseguita inibisce l’apertura del prospetto fiscale.

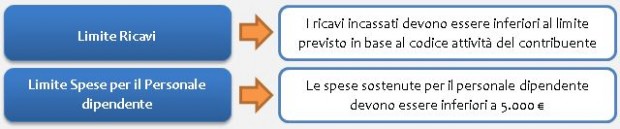

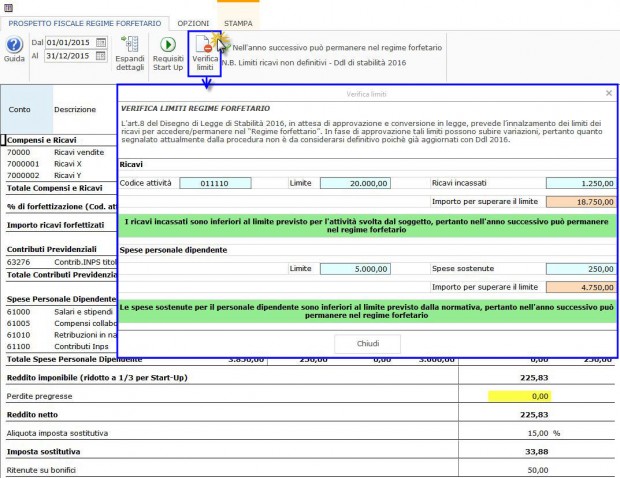

![]() Verifica Limiti

Verifica Limiti

Per permanere nel regime forfetario i contribuenti devono rispettare i seguenti limiti:

![]() Il Disegno di Legge di Stabilità 2016, in attesa di approvazione, prevede l’innalzamento dei limiti dei ricavi per accedere/permanere nel regime forfettario. Fino ad approvazione della legge tali limiti, indicati nella procedura GB, non sono da considerarsi definitivi in quanto possono subire delle modifiche.

Il Disegno di Legge di Stabilità 2016, in attesa di approvazione, prevede l’innalzamento dei limiti dei ricavi per accedere/permanere nel regime forfettario. Fino ad approvazione della legge tali limiti, indicati nella procedura GB, non sono da considerarsi definitivi in quanto possono subire delle modifiche.

Nella sezione ricavi sono visualizzati:

– il codice attività e il relativo limite di ricavi

– i ricavi incassati per la ditta

– l’importo che manca per il superamento del limite

Nella sezione delle spese personale dipendente è visualizzato:

– il limite fisso di euro 5.000

– le spese sostenute dalla ditta

– l’importo che manca per il superamento del limite

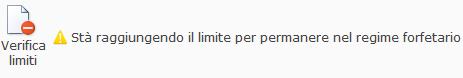

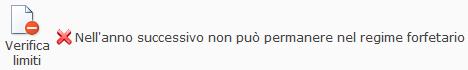

Il risultato della “verifica limiti” è visibile anche a lato del pulsante che permette di accedere alla maschera.

: entrambi gli importi sono al di sotto della soglia stabilita.

: entrambi gli importi sono al di sotto della soglia stabilita.

: uno o entrambi gli importi stanno per superare il limite stabilito.

: uno o entrambi gli importi stanno per superare il limite stabilito.

: uno o entrambi gli importi sono sopra la soglia che comporta la fuoriuscita dal regime forfetario.

: uno o entrambi gli importi sono sopra la soglia che comporta la fuoriuscita dal regime forfetario.

CB101 – RIV/5

[AddShare_Link]