Per agevolare l’utente nella compilazione della “Comunicazione annuale dati Iva” si riepilogano le principali FAQ inerenti la compilazione e l’integrazione del modello di comunicazione con i dati provenienti dalla contabilità.

Se non sai come gestire “Contabilità separate”, “Fuori campo Iva”, oppure hai semplicemente bisogno di capire cosa inserire nei campo CD1, puoi farti aiutare. Si ricorda che per visualizzare le FAQ è necessario cliccare il pulsante presente all’interno delle guide on-line.

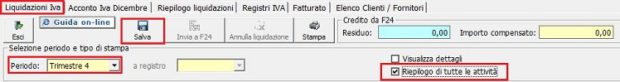

Ho due contabilità separate, mi continua a lampeggiare il pulsante controlli, anche se ho salvato le liquidazioni Iva.

In caso di contabilità separate deve essere salvata anche la liquidazione Iva annuale riepilogativa di tutte le attività.

Si richiede l’inserimento delle registrazioni effettuate con Causale 99 – Corrispettivo da ventilare nel rigo: Operazioni attive – CD1 – Totale operazioni attive (al netto dell’IVA).

La causale Iva 99 non deve essere riportata nel campo CD1_1. In tale rigo vengono riportati gli importi, al netto dell’Iva, derivanti dal calcolo della ventilazione che viene fatto in fase di liquidazione Iva annuale (Sezione “Dettaglio ventilazione”). Affinché tali dati vengano riportati nel quadro la liquidazione Iva annuale deve essere salvata.

Si richiede inserimento delle registrazioni effettuate con Causale N7TU – Non imp.art.7 ter (sogg. passivi UE) nel rigo: Operazioni attive – CD1 – operazioni non imponibili.

Si richiede inserimento delle registrazioni effettuate con Causale 0 – Fuori campo Iva nel rigo: Operazioni attive – CD1 – operazioni esenti.

Si richiede l’inserimento delle registrazioni effettuate con la Causale X15 – Escluso Art.15 nel rigo: Operazioni passive – CD2 – acquisti esenti.

Tutte e tre le FAQ riportate sopra, fanno riferimento alla registrazione delle operazioni “Escluse dal computo della base imponibile” e quelle “Non imponibili”, le cui causali sono rispettivamente: X15 / 0 / N7TU. Queste operazioni non devono essere incluse nella comunicazione annuale dati iva.

Quali operazione vengono riportate nel campo CD1_5 del modello?

Nel campo CD1_5 devono essere indicate le cessioni di beni strumentali.

Per avere il riporto dei dati nella comunicazione, in fase di registrazione si devono utilizzare le seguenti causali iva:

20M – Aliq.20% margine beni usati

21M – Aliq.21% margine beni usati

B20 – Cess. beni amm. aliquota 20%

B21 – Cess. beni amm. aliquota 21%

BES – Cess. Beni amm. art.10 27-quinq.

MBS – Art.36 reg. margine Beni strumentali.

Quali operazione vengono riportate nel campo CD2_5 del modello?

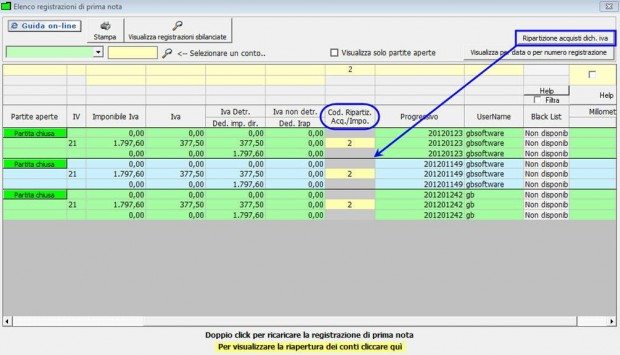

Nel campo CD2_5 vengono riportati gli acquisti per i quali, sono stati indicati i codici 1- Beni ammortizzabili 2- Beni strumentali non ammortizzabili nel campo “Codice ripartizione acquisti/importazioni” presente in prima nota.

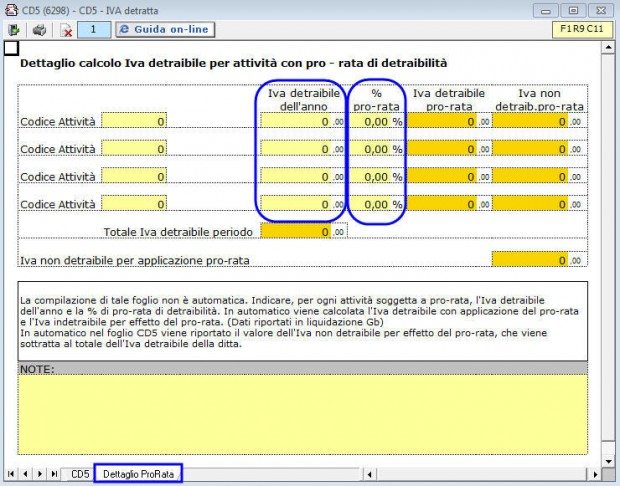

Come viene riportata l’iva detraibile, nel caso di soggetto con pro-rata, nel campo CD5?

Nel campo CD5 viene riportato l’importo totale dell’Iva detraibile, pertanto in caso di soggetto con pro-rata è necessario compilare il secondo foglio della gestione documenti “dettaglio Pro-Rata”, indicando l’importo dell’iva detraibile e la percentuale di detraibilità del pro-rata.

L’iva detraibile e non detraibile per effetto del pro-rata viene calcolata automaticamente dalla procedura e nel campo CD5 viene quindi riportata l’Iva effettivamente detraibile, al netto del pro-rata.

MB101 – SB/3

TAG Comunicazione